- Het belang van digitalisering en personalisatie

- Alles draait om data

- De rol van kunstmatige intelligentie en machine learning

- Hoe blockchain de toekomst van de financiële sector vormgeeft

- Fintechs, digital-only banken, challengerbanken en neobanken

- Nieuwe spelers die de financiële sector transformeren

Net als veel andere sectoren voelt ook de financiële sector steeds meer de druk om nieuwe technologieën te omarmen, meer te digitaliseren en nieuwe businessmodellen toe te passen. AI en automatisering zijn al van grote waarde gebleken in de bankensector en cloud computing en blockchaintechnologie leiden tot innovaties in de hele sector. Ook duiken challengerbanken en fintech bedrijven overal op; deze zorgen ervoor dat klanten hun persoonlijke geldzaken steeds gemakkelijker via hun smartphone kunnen regelen. En omdat de verwachtingen van de klant nu heel anders zijn dan een paar jaar geleden, verwachten we de komende tijd nog meer en snellere innovatie – niet alleen vanuit de bankensector zelf, maar ook in toenemende mate vanuit startups die een groot deel van de markt aan het veroveren zijn. Zij doen dat door meer dan alleen financiële diensten aan te bieden en het mobiele en online-aanbod te verbeteren.

Gepersonaliseerde dienstverlening is voor klanten een van de belangrijkste factoren voor het vertrouwen in hun bank. Van de traditionele banken biedt echter maar een derde het soort personalisatie dat bij de behoeften van hun klanten aansluit.

Het belang van digitalisering en personalisatie

Voor traditionele banken die hun dienstverlening willen diversifiëren en personaliseren is digitalisering van cruciaal belang. Dit betekent niet alleen een transitie naar online en digitale diensten, maar ook het toepassen van kunstmatige intelligentie, blockchaintechnologie en data-analyse. Veel banken investeren al fors in digitalisering om de klantervaring te verbeteren. Door processen te automatiseren wordt de dienstverlening gestroomlijnder en kan personeel vrijgemaakt worden voor waardevollere taken, zoals het opbouwen van klantrelaties. Ook het verbeteren van de online beveiliging is een belangrijk onderdeel. Digitalisering in de financiële sector heeft dus onder meer als voordeel dat processen efficiënter verlopen, wat zich weer vertaalt in een hogere waarde en een betere klantervaring. Meer digitalisering leidt ook tot meer transparantie, waardoor klanten diensten en producten gemakkelijker en in real time met elkaar kunnen vergelijken. Door de dienstverlening te personaliseren op basis van de gegevens die ze verzamelen kunnen banken bovendien beter inspelen op de behoeften van hun klanten. Dit leidt tot meer klantloyaliteit en dus meer klantbehoud. Het aanbieden van digitale diensten levert ook gedetailleerdere inzichten op, wat weer leidt tot betere besluitvorming en minder bedrijfsfouten en -kosten.

Meer dan 50 procent van de bankklanten vindt gepersonaliseerde diensten een van de belangrijkste factoren voor het vertrouwen dat zij in hun bank stellen. Van de traditionele banken biedt echter maar een derde het soort personalisatie dat bij de behoeften van hun klanten aansluit. Dit betekent dus dat banken, om het vertrouwen van hun klanten te behouden, meer dan ooit zullen moeten gaan investeren in het personaliseren van hun dienstverlening. Uit het 2021 Consumer Banking Report van EPAM Continuum, dat onderzoek deed onder 21.000 bankklanten in het Verenigd Koninkrijk, Canada, de VS, Duitsland, Nederland, Hong Kong en Singapore, blijkt dat 34 procent van de respondenten meer persoonlijke interactie met hun bank wil. Echt contact met echte medewerkers dus.

Alles draait om data

Hoe meer digitale diensten een bank aanbiedt, hoe meer data er verzameld wordt, waarmee producten en diensten beter geoptimaliseerd en gepersonaliseerd kunnen worden. Data wordt ook wel ‘de nieuwe olie’ genoemd, omdat er zowel op het gebied van personalisatie als samenwerking toegevoegde waarde mee gecreëerd wordt. Eigenlijk is de bank van de toekomst een databedrijf dat gebruikmaakt van technologie, advies verleent en de toegang tot steeds meer diensten en producten vergemakkelijkt. Voor de bank van de toekomst is ‘connected’ en alomvattende data daarom essentieel; dat is de basis. Een solide dataplatform is daarbij noodzakelijk: niet alleen voor het automatiseren van backend-processen en het creëren van naadloze connected ervaringen, maar ook voor het verkrijgen van inzicht in snel veranderend klantgedrag en het optimaliseren van compliance- en risicobeheer.

Dankzij digitale identificatieprofielen krijgen klanten steeds meer controle over hun eigen gegevens. Daarbij worden banken naast reguliere financiële dienstverleners als het ware ook ‘trust brokers’ voor de beveiliging en het beheer van deze digitale ID’s en voor het faciliteren van toegang tot diensten van derden – zoals online winkels en nutsbedrijven. Uit onderzoek van Capgemini en Boston Consulting Group blijkt dat 80 procent van de mensen banken met hun gegevens vertrouwt, wat betekent dat banken zich nu al in een sterke positie bevinden om de veel grotere rol van datamanager op zich te nemen. Als gevolg van deze ontwikkelingen zal bankieren in de nabije toekomst steeds gestroomlijnder worden, waarbij diensten als beleggen, lenen en sparen op basis van het dataprofiel van de klant geoptimaliseerd worden.

Zo’n 86 procent van de gebruikers van AI voor financiële diensten zegt dat AI zeer belangrijk of zelfs van cruciaal belang is voor het succes van hun bedrijf in de komende twee jaar.

Bron: Deloitte

De rol van kunstmatige intelligentie en machine learning

In de komende jaren zullen kunstmatige intelligentie, machine learning en data-analyse een steeds belangrijkere rol gaan spelen en in nog meer onderdelen van het bankieren hun intrede doen. De technologieën worden nu al gebruikt voor de identiteitsvalidatie en -authenticatie van klanten en voor geavanceerde fraudedetectie. Maar met kunstmatige intelligentie en machine learning kunnen banken bovendien nog beter inzicht krijgen in de voorkeuren van klanten en echt gepersonaliseerde diensten gaan leveren. Dat leidt tot betere producten en dienstverlening en dus tot een sterk geoptimaliseerde klantervaring.

Kunstmatige intelligentie kan worden gebruikt om gepersonaliseerde leningen aan te bieden op basis van informatie als winkelgedrag, kredietgeschiedenis en andere data. Elke klant krijgt daardoor toegang tot een uniek aanbod dat specifiek op hem of haar is afgestemd. Een andere trend die nu al zichtbaar wordt is AI-gestuurde besluitvorming op het gebied van leningen, pensioenplanning en portfoliobeheer. Hiermee kunnen slimme investerings- en pensioenplannen worden ontwikkeld die speciaal zijn afgestemd op de voorkeuren en kenmerken van een klant, zoals diens persoonlijke doelen en risicotolerantie. Deze technologieën stellen banken ook in staat om ‘digitale waardeverzamelaars’ te worden en een digitaal archief te bieden voor alles in het leven van de klant, waardoor de klantrelatie en -loyaliteit verbeteren en de winstgevendheid toeneemt.

Volgens recent onderzoek van Deloitte onder IT-managers en bedrijfsleiders zegt 86 procent van de gebruikers van AI voor financiële diensten dat AI zeer belangrijk of zelfs van cruciaal belang zal zijn voor het succes van hun bedrijf in de komende twee jaar.

Hoe blockchain de toekomst van de financiële sector vormgeeft

Blockchain wordt voor transacties tussen personen gebruikt, maar omdat internationale betalingen via blockchain veel goedkoper zijn dan traditionele methoden, maken ook banken voor internationale geldoverboekingen steeds vaker gebruik van deze technologie. Voor internationale betalingen via blockchain is ook geen toestemming van een derde partij nodig, waardoor het een veel sneller proces is in vergelijking met de traditionele overboekingsmethoden. Met blockchain kan het online-identiteitsverificatieproces ook worden gecentraliseerd, zodat gebruikers hun identiteit maar één keer hoeven te verifiëren en deze daarna ook met andere dienstverleners kunnen delen. Blockchain kan bovendien de aandelenhandel aanzienlijk vereenvoudigen en versnellen. Waar het bij de traditionele aandelenhandel ongeveer 3 dagen kan duren om een transactie te voltooien, kan deze met behulp van blockchain – waardoor alle tussenstappen geëlimineerd en overbodige informatie in het systeem geminimaliseerd worden – onmiddellijk worden uitgevoerd.

Naast bovengenoemde voordelen kan blockchain ook een uitstekende oplossing zijn voor het versnellen en stroomlijnen van het toegangsproces tot kredietrapporten van kredietmaatschappijen – die voor het goedkeuren of afwijzen van lening-aanvragen worden gebruikt – en ervoor zorgen dat deze rapporten accuraat en transparant zijn. Het traceren van transacties kan met blockchain-technologie ook aanzienlijk worden verbeterd, door het bouwen van een extreem veilig gedecentraliseerd transactieregister dat fraude en overtollige gegevens nagenoeg elimineert. Zodra blockchain wereldwijd de standaard wordt, wat momenteel in de banksector nog niet het geval is, zal dit tot snellere transactieverwerking, meer transparantie en aanzienlijke kostenverlagingen leiden.De in Kenia gevestigde startup BitPesa gebruikt geavanceerde technologie voor het openen van nieuwe betalingscorridors tussen Afrika en de rest van de wereld, waarmee klanten bijna onmiddellijk en tegen lage kosten geld kunnen verzenden en ontvangen zonder dat ze daarvoor een bankrekening of digitale portemonnee nodig hebben. BitPesa was het eerste bedrijf in de regio dat een markt creëerde tussen traditionele en digitale munteenheden en heeft inmiddels dochterondernemingen in andere Afrikaanse landen en het Verenigd Koninkrijk en een licentie van de FCA. Het BitPesa-platform maakt gebruik van geavanceerde blockchain-technologie waarmee bedrijven geld kunnen overmaken naar leveranciers, distributeurs en werknemers en betalingen in lokale valuta kunnen ontvangen van Afrikaanse klanten. Voor de snelle en efficiënte transacties wordt gebruikgemaakt van de identiteitsverificatiediensten van GBG, een wereldwijd opererende specialist in Identity Data Intelligence. Met behulp van het ID3global-platform van het bedrijf automatiseert BitPesa het registratieproces van klanten en worden witwascontroles uitgevoerd, waardoor vertraging wordt verminderd en BitPesa goede resultaten behaalt. Door gebruik te maken van GBG’s expertise op het gebied van digitale valuta en geavanceerde wereldwijde verificatiediensten boekt BitPesa steeds meer succes met op cryptogeld gerichte diensten in Afrika.

Fintechs, digital-only banken, challengerbanken en neobanken

Fintechs (startups op het gebied van financiële technologie), digitale banken en neobanken kunnen allemaal onder de noemer ‘challengerbank’ geschaard worden – een nieuw type financiële dienstverlener dat digital-first diensten aanbiedt en uitstekende klantervaring nastreeft. Zoals de naam al doet vermoeden, dagen challengerbanken, die elk jaar aan populariteit winnen, conventionele banken letterlijk uit door voortdurend te innoveren en hun klantenbestand snel uit te breiden. Hoewel ze doorgaans geen fysieke locatie (nodig) hebben (en neobanken geen bankvergunning hoeven te hebben) zijn ze in de meeste andere gevallen, zoals op het gebied van dienstverlening, vergelijkbaar met traditionele banken. Ze bieden handige en gebruiksvriendelijke apps voor bankdiensten, zoals het vrijwel in realtime kunnen openen van een nieuwe rekening, directe activering van digitale betaalpassen, opties om een gestolen of verloren bankpas onmiddellijk te bevriezen via de app, directe meldingen wanneer een cardbetaling wordt gedaan, overzichten van uitgavenpatronen, handige opties voor budgettering en sparen, en nog veel meer. En dit alles zonder een fysiek bankkantoor te hoeven bezoeken – en veelal zonder de gebruikelijke verborgen kosten en forse tarieven die traditionele banken berekenen. Bovendien richten challengers zich ook op mensen die geen toegang hebben tot traditionele banken en zijn ze daarom in alle regio’s ter wereld enorm populair.

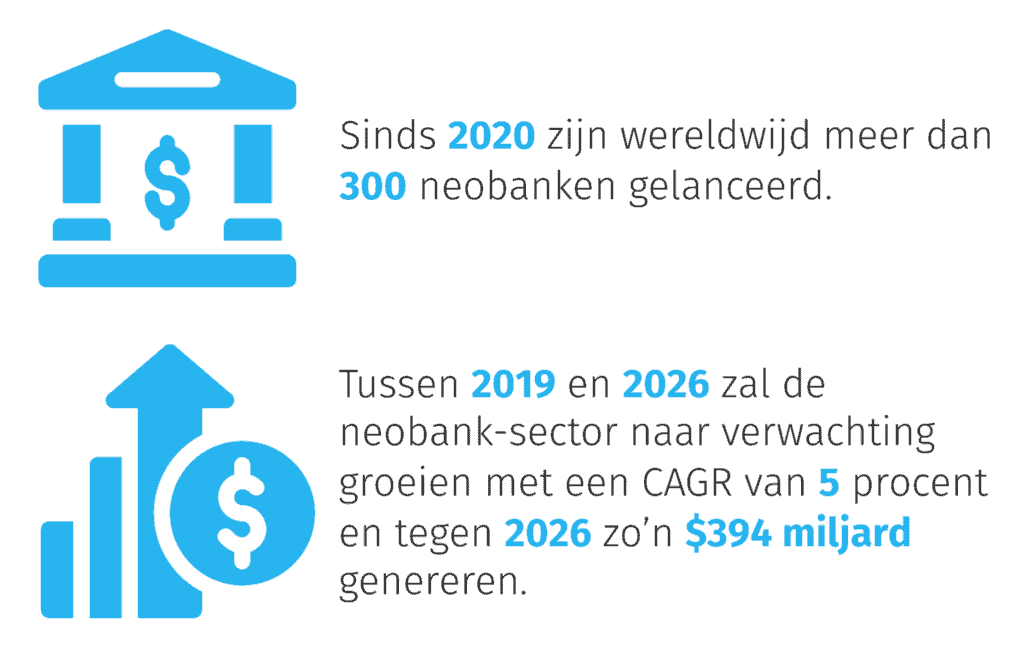

Volgens Zion Market Research zijn er sinds 2020 wereldwijd meer dan 300 neobanken gelanceerd. Tussen 2019 en 2026 zal de neobank-sector naar verwachting groeien met een CAGR (samengestelde jaarlijkse groei) van 5 procent en tegen 2026 ongeveer $394 miljard genereren. Het succes van challengerbanken maakt het ook voor andere bedrijven met een niet-financiële achtergrond mogelijk om deze markt te betreden; sommige deskundigen zijn van mening dat bijna elke onderneming met een zekere mate van klantenvertrouwen in theorie een bank kan worden. “De volgende bank hoeft niet als bank begonnen te zijn. De financiële dienstverlening van de toekomst zal uit onverwachte hoeken komen,” schrijft Angela Strange namens Andreessen Horowitz, een Amerikaanse durfkapitaalverstrekker die in 2009 werd opgericht en in Californië is gevestigd.

Nieuwe spelers die de financiële sector transformeren

Hoewel deze nieuwe spelers in de wereld van het bankieren – nog – niet over het klantenbestand of de middelen beschikken om de traditionele banken te verdringen, bieden zij wel iets anders dat van cruciaal belang is: innovatieve producten en diensten. Dit betekent dat ze snel partnerschappen kunnen aangaan en nieuwe functies kunnen lanceren om klanten veel efficiënter, goedkoper en sneller van dienst te zijn dan traditionele banken. Deze bedrijven bieden hun klanten bankdiensten rechtstreeks op hun mobiele telefoon of via andere digitale platforms. Het Verenigd Koninkrijk loopt momenteel voorop met challengerbanken en neobanken, maar ook in andere delen van de wereld zien we veel innovatieve, digital-only banken opduiken. Begin april 2022 waren er wereldwijd 249 neobanken. Hieronder noemen we er een paar:

Hello bank!

Hello bank! is een digital-direct bank die eigendom is van BNP Paribas. De bank helpt klanten onder andere hun financiële onafhankelijkheid in eigen handen te nemen en is actief in Frankrijk, België, Oostenrijk, Italië en Tsjechië. In Duitsland is de bank bekend onder de naam Consorsbank. Eind 2020 had de bank meer dan 1,8 miljoen effectentransacties verwerkt. Hello bank! is naar eigen zeggen de eerste volledig digitale mobiele bank in Europa en biedt klanten betaal- en spaarrekeningen, verzekeringen, hypotheken, leningen, persoonlijke budgetteringstools, betaalpassen en creditcards, waarbij alle transacties via een iPhone- of Android-applicatie kunnen worden beheerd.

Statrys

Statrys is een in Hongkong gevestigd digitaal betalingsdienstenplatform dat sinds 2018 actief is. Statrys is gespecialiseerd in online internationale zakelijke rekeningen, met alle functies die traditionele banken bieden maar zonder de administratieve rompslomp. Het bedrijf biedt mkb-bedrijven over de hele wereld betalings- en forex-oplossingen en staat bekend om zijn transparante, betrouwbare en betaalbare service. Als digitaal alternatief voor traditionele banken ondersteunt Statrys zowel rekeningen in één valuta als in meerdere valuta’s. Daarnaast biedt het 24 uur per dag klantenservice (contact met echte medewerkers) en zowel betaalpassen als diensten op het gebied van bedrijfsleningen. “We zijn met Statrys op een kantelpunt gestart. Bedrijven beseften dat traditionele banken niet over de technologie, efficiënte processen en klantgerichtheid beschikten om aantrekkelijke betaaloplossingen te bieden,” aldus Bertrand Theaud, oprichter en CEO van Statrys.

N26

Deze Duitse neobank is gevestigd in Berlijn en levert diensten in een aantal lidstaten van de Single Euro Payments Area (SEPA), evenals in de Verenigde Staten. N26 is in 2013 opgericht en heeft inmiddels meer dan 7 miljoen klanten in 25 markten, waar het diensten aanbiedt aan zowel particuliere als zakelijke gebruikers. De bank biedt gratis betalingen wereldwijd, rekent geen maandelijkse kosten of kosten voor geldopnames of creditcards. Ook kunnen klanten rekenen op een gratis betaalrekening, 24/7 chatbotondersteuning, MasterCard betaalpassen en features als transactiemeldingen, zodat je inkomsten en uitgaven in real time in de gaten kunt houden. N26 maakt het ook mogelijk om transacties in categorieën in te delen, zodat je ze gemakkelijk kunt doorzoeken en statistieken voor elke maand kunt bekijken. De N26 app en website zijn in het Engels, net als de klantenservice. De app is behalve in het Duits en Engels ook in het Spaans, Frans en Italiaans beschikbaar.

Monzo

De in het Verenigd Koninkrijk gevestigde neobank Monzo was een van de eerste challengerbanken in het land. De bank begon met het aanbieden van een prepaid creditcard, maar lanceerde in 2018 een volledige betaalrekening die overeenkomt met een traditionele bankrekening. Klanten ontvangen een Mastercard betaalpas en kunnen bankafschriften downloaden. Monzo heeft een bankvergunning in het Verenigd Koninkrijk en Australië en breidt momenteel uit naar de VS. Monzo kan overal ter wereld worden gebruikt op plaatsen waar Mastercard wordt geaccepteerd en staat bekend om zijn budgetplanning-opties. De neobank kwam in maart 2020 met een business account om ook zakelijke gebruikers van dienst te kunnen zijn. Monzo biedt onder meer gratis bankoverschrijvingen binnen het Verenigd Koninkrijk en berekent geen maandelijkse kosten en vereist geen minimumsaldo’s. De neobank biedt budget- en uitgavencategorisering, realtime pushmeldingen, een overzicht van transacties uit het verleden, en 24/7-klantenondersteuning. Klanten kunnen hun transacties categoriseren, verloren of gestolen kaarten vanuit de app blokkeren en inzicht krijgen in hun bestedingsgedrag.

Revolut

De Britse neobank Revolut begon in 2015 met travelcards die goedkope wisselkoersen bieden. In de afgelopen zes jaar verwierf Revolut meer dan 5 miljoen klanten en kreeg het bedrijf een EU-bankvergunning. Het doel van Revolut is om ’s werelds eerste mondiale bank te worden. De neobank heeft zijn diensten inmiddels uitgebreid naar verschillende landen in Europa en de VS en zal binnenkort ook in Hongkong van start gaan. Revolut biedt klanten de mogelijkheid om cryptovaluta en aandelen te kopen en verkopen, accepteert 150 verschillende valuta’s, rekent geen kosten voor het wisselen van standaardvaluta’s en biedt wekelijkse overzichten van uitgaven.

Holvi

De Finse digitale alles-in-één-bankdienst Holvi richt zich op freelancers, zelfstandigen en Europese micro-ondernemers. Het bedrijf heeft ook kantoren in Madrid en Berlijn, biedt particuliere en zakelijke rekeningen en helpt gebruikers met de intuïtieve, betaalbare en gebruiksvriendelijke bankdienst bij het runnen van hun onderneming. Deze diensten omvatten uitgavenbeheer, gestroomlijnde facturering, boekhouding, belasting, en real-time bedrijfseconomische inzichten. Holvi is er voor allerlei soorten ondernemers, van consultants en organisatoren van evenementen tot bloggers, effectenhandelaars en yoga-instructeurs – en alles daartussenin. Het klantenserviceteam van Holvi biedt waardevolle ondersteuning en neemt de belangen van de klant ter harte. Hoewel Holvi in Finland is gevestigd, is de bedrijfstaal Engels. De website is beschikbaar in het Engels, Duits en Suomi.

Chime

Chime is een in de VS gevestigd financieel technologiebedrijf dat met Stride Bank en Bancorp Bank samenwerkt en als uitgangspunt heeft dat elementaire bankdiensten eenvoudig en gratis moeten zijn. Het bedrijf biedt een platform zonder de gebruikelijke kosten van traditionele banken en rekent bijvoorbeeld geen kosten voor rood staan of maandelijkse servicekosten. Ook een minimumsaldo is niet vereist. Daarnaast biedt Chime automatische spaartools, snelle toegang tot overgemaakte betalingen, mogelijkheden om krediet op te bouwen, creditcard- en pinpasdiensten, kosteloze buitenlandse transacties en een aantrekkelijke spaarrente. Chime biedt geen leningen en financiële producten aan.

Bunq

De digitale bank Bunq werd in 2015 in Nederland opgericht. De bank biedt klanten vanuit alle Europese landen toegang tot hun rekeningen en is populair bij mensen die veel reizen. Voor overschrijvingen en card-betalingen worden geen extra kosten in rekening gebracht. Met de Master- en Maestrocards van Bunq kunnen klanten overal ter wereld geld opnemen of uitgeven zonder zich zorgen te hoeven maken over toegang tot geldautomaten of het omwisselen van valuta. Bunq zet zich in voor een diverse, groene en inclusieve toekomst voor iedereen en is naar eigen zeggen de enige bank ter wereld die klanten de mogelijkheid biedt om te kiezen hoe hun geld wordt geïnvesteerd. Voor elke 100 euro die met een van de Bunq-cards wordt uitgegeven, plant de bank in samenwerking met Eden Reforestation Projects een boom.

Tot slot

Als gevolg van de pandemie en de veranderende verwachtingen van de consument maakt de financiële sector momenteel een enorme digitale transformatie door. De toenemende verschuiving naar online en mobiele apparaten zet financiële instellingen onder grote druk om meer gepersonaliseerde digitale diensten aan te bieden die snellere, meer gestroomlijnde en meer interactieve klantervaringen mogelijk maken. Klanten verwachten niet alleen dat ze hun geld online via hun bank kunnen beheren, maar ze willen ook dat de bank op hun verwachtingen anticipeert en direct oplossingen biedt. Van innovatieve betaalmethoden tot digitale banken en kunstmatig intelligente financiële adviseurs: technologie wordt steeds belangrijker in de banksector en verandert de manier waarop we geld uitgeven, leningen afsluiten, budgetteren en sparen voorgoed. Ferenc Böle, hoofd IT Project Management en Transformatie bij OTP Bank, vertelt: “Veel banken staan nog aan het begin van deze transformatie. We moeten er rekening mee houden dat er obstakels zullen zijn en dat veranderingen kunnen botsen met lopende projecten. Niettemin moeten we vandaag investeren in technologie waar we in de toekomst de vruchten van kunnen plukken.”

Share via: